최근 나를 포함 모든 주식 투자자들에게 힘든 나날들이었을 것 같다.

일부 게시글 중에 요즘 상황에서 나의 상황을 말해 줄 수 있는 공감 가는 내용을 찾았다.

난 사진 아래의 글 올린 사람의 말에 더 공감(눈물이 날 정도로)이 갔다.

"치유 다 됐으니까 이만합시다!!" ㅎㅎㅎ

그래서 주식의 선택 및 비중 조절에 대해 더욱 신경을 써봐야겠다고 생각을 많이 했다.

그래서 미국의 고배당 ETF들을 알아봤다.

(출처: https://money.usnews.com/investing/articles/best-high-dividend-etfs)

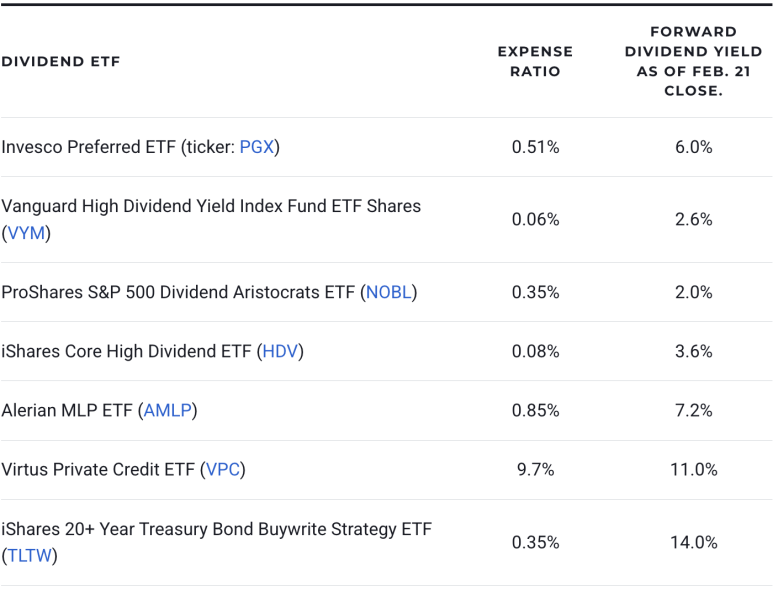

고배당 ETF 7가지는

- Invesco Preferred ETF ( PGX )

- PGX는 Invesco Preferred ETF의 티커 심볼로, 주로 우선주(preferred stocks)에 투자하는 상장지수펀드(ETF) 이 ETF는 고정 수익을 추구하는 투자자에게 매력적인 옵션

- Vanguard High Dividend Yield Index Fund ETF Shares (VYM)

- VYM은 Vanguard High Dividend Yield ETF의 티커 심볼로, 고배당 주식에 투자하는 상장지수펀드(ETF) 이 ETF는 높은 배당 수익률을 제공하는 미국 주식에 집중 투자하여 투자자에게 안정적인 수익을 추구

- ProShares S&P 500 Dividend Aristocrats ETF (NOBL)

- NOBL은 ProShares S&P 500 Dividend Aristocrats ETF의 티커 심볼로, S&P 500 지수에 포함된 배당 귀족(Dividend Aristocrats) 주식에 투자하는 상장지수펀드(ETF) 배당 귀족은 최소 25년 이상 연속으로 배당금을 증가시킨 기업들

- iShares Core High Dividend ETF (HDV)

- HDV는 iShares Core High Dividend ETF의 티커 심볼로, 높은 배당 수익률을 제공하는 미국 주식에 투자하는 상장지수펀드(ETF) 이 ETF는 안정적인 배당금을 지급하는 기업에 집중하여 투자자에게 고정 수익을 추구

- Alerian MLP ETF (AMLP)

- AMLP는 Alerian MLP ETF의 티커 심볼로, 주로 마스터 리미티드 파트너십(Master Limited Partnerships, MLPs)에 투자하는 상장지수펀드(ETF) 이 ETF는 에너지와 관련된 MLP에 집중하여 배당 수익을 추구하는 투자자에게 적합함

- Virtus Private Credit ETF (VPC)

- VPC는 Virtus Private Credit ETF의 티커 심볼로, 주로 사모 신용(Private Credit) 시장에 투자하는 상장지수펀드(ETF) 이 ETF는 사모 대출 및 기타 사모 신용 자산에 투자하여 수익을 추구

- iShares 20+ Year Treasury Bond Buywrite Strategy ETF (TLTW)

- TLTW는 iShares 20+ Year Treasury Bond Buywrite Strategy ETF의 티커 심볼로, 20년 이상의 미국 국채에 투자하고, 동시에 옵션 전략을 활용하여 수익을 극대화하는 상장지수펀드(ETF) 이 ETF는 장기 국채와 매도 옵션을 결합하여 수익을 추구

배당 순으로 보면,

iShares 20+ Year Treasury Bond Buywrite Strategy ETF (TLTW) 14% >

Virtus Private Credit ETF (VPC) 11% >

Alerian MLP ETF (AMLP) 7.2% >

Invesco Preferred ETF ( PGX ) 6% >

iShares Core High Dividend ETF (HDV) 3.6% >

Vanguard High Dividend Yield Index Fund ETF Shares (VYM) 2.6% >

ProShares S&P 500 Dividend Aristocrats ETF (NOBL) 2%

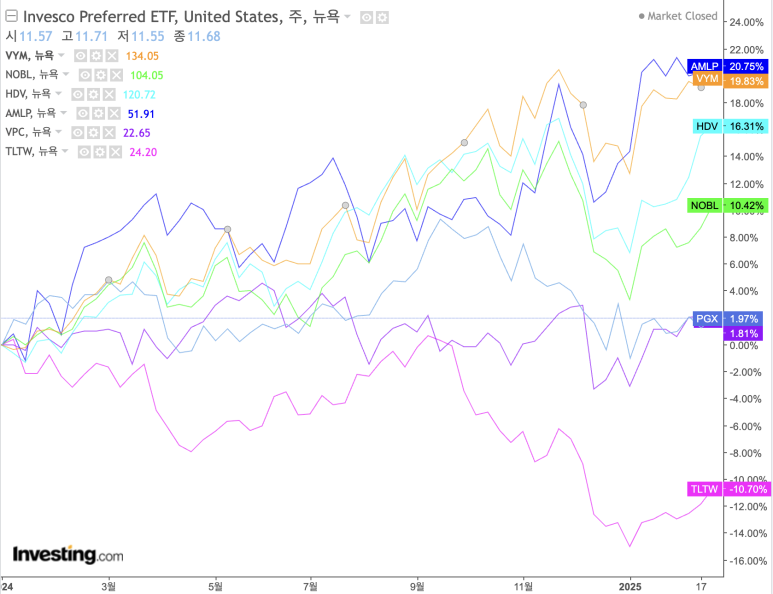

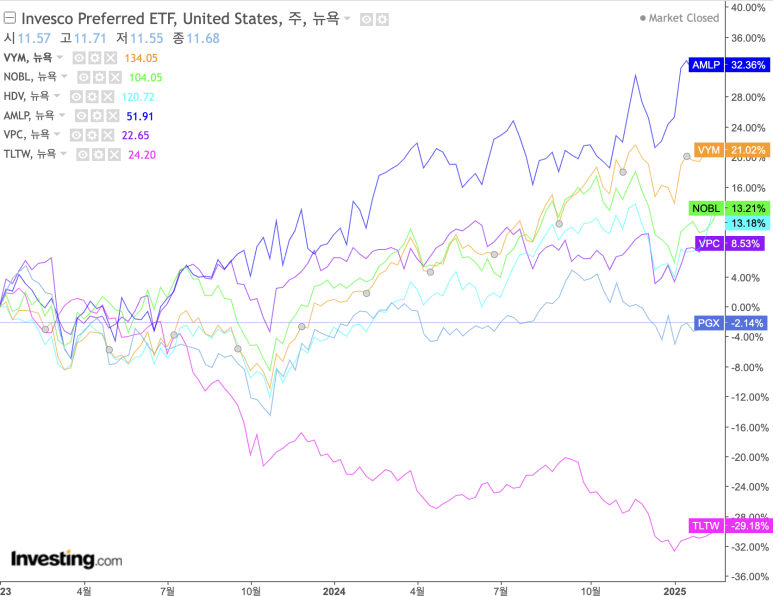

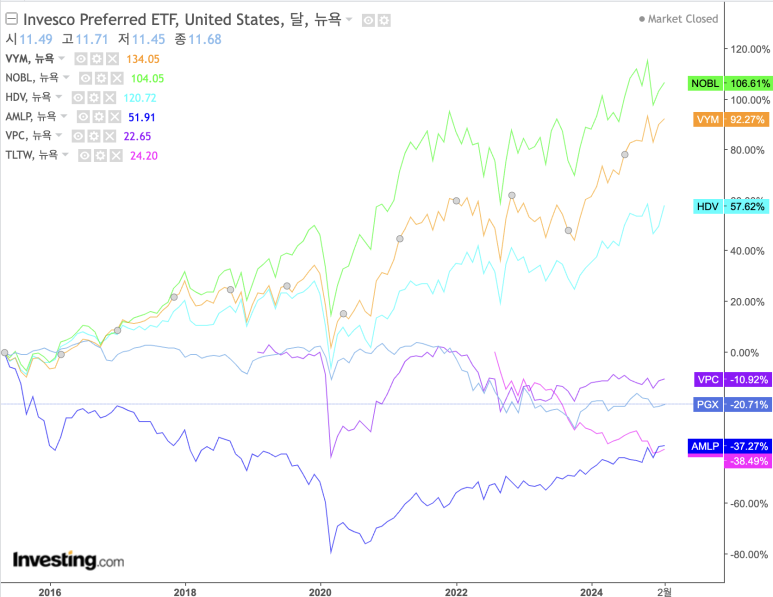

수익률로 보면

2024년부터

2023년부터

10년

수익률 & 배당을 함께 보면,

- ProShares S&P 500 Dividend Aristocrats ETF (NOBL)이 배당 수익률이 2%로 가장 낮지만 10년 장기 투자 수익률은 106% 정도로 가장 높다.

- 반면에, iShares 20+ Year Treasury Bond Buywrite Strategy ETF (TLTW)의 배당 수익률이 14%로 가장 높지만 10년 장기 투자 수익률은 - 38.49%로 가장 낮다.

그래서 중간 정도로 생각해 보면 (10년 수익률 마이너스를 제외) VYM, HDV가 괜찮아 보인다.

- Vanguard High Dividend Yield Index Fund ETF Shares (VYM) 배당 수익률: 2.6% & 투자 수익률 2위 정도

- iShares Core High Dividend ETF (HDV) 배당수익률: 3.6% & 투자 수익률 3~4위 정도

AI Llam에게 두 종목을 비교해달라고 했더니 아래와 같이 답변을 해줬다.

- VYM과 HDV 비교

- VYM (Vanguard High Dividend Yield ETF)와 HDV (iShares Core High Dividend ETF)는 둘 다 높은 배당률을 가진 주식에 투자하는 상장지수펀드(ETF)입니다. 두 ETF는 비슷한 투자 전략을 가지고 있지만, 몇 가지 차이점이 있습니다.

- 투자 전략

- VYM:

- 높은 배당률을 가진 주식에 투자합니다.

- 다양한 산업에 걸쳐 투자하여 리스크를 분산합니다.

- 저비용 구조를 가지고 있습니다.

- HDV:

- 높은 배당률을 가진 주식에 투자합니다.

- 주로 대형주에 투자하며, 상대적으로 안정적인 수익을 제공합니다.

- 또한 저비용 구조를 가지고 있습니다.

- VYM:

- 주요 차이점

- 지수:

- VYM: FTSE High Dividend Yield Index

- HDV: Morningstar Dividend Leaders Index

- 투자 범위:

- VYM: 미국 내 주식

- HDV: 미국 내 주식, 주로 대형주

- 비용:

- VYM: 0.06% (연간 운용비용)

- HDV: 0.08% (연간 운용비용)

- 지수:

- 성과 비교

- 수익률:

- VYM: 최근 5년간 연평균 수익률 10.35%

- HDV: 최근 5년간 연평균 수익률 9.45%

- 배당률:

- VYM: 최근 12개월간 평균 배당률 3.15%

- HDV: 최근 12개월간 평균 배당률 3.45%

- 수익률:

- 결론

- VYM과 HDV는 둘 다 높은 배당률을 가진 주식에 투자하는 ETF입니다. 그러나 VYM은 더 다양한 산업에 걸쳐 투자하며, 상대적으로 저비용 구조를 가지고 있습니다. 반면, HDV는 주로 대형주에 투자하며, 조금 더 높은 배당률을 제공합니다. 투자자들은 자신의 투자 목표와 리스크 감수 能力에 따라 두 ETF 중 하나를 선택할 수 있습니다.

- 안정적인 수익과 저비용을 추구하는 투자자: VYM

- 높은 배당률과 상대적으로 안정적인 대형주에 투자하려는 투자자: HDV

- VYM과 HDV는 둘 다 높은 배당률을 가진 주식에 투자하는 ETF입니다. 그러나 VYM은 더 다양한 산업에 걸쳐 투자하며, 상대적으로 저비용 구조를 가지고 있습니다. 반면, HDV는 주로 대형주에 투자하며, 조금 더 높은 배당률을 제공합니다. 투자자들은 자신의 투자 목표와 리스크 감수 能力에 따라 두 ETF 중 하나를 선택할 수 있습니다.

'안정적 은퇴를 위한 학습 여정 > [투자-주식 정보]' 카테고리의 다른 글

| [투자-주식정보] 2025년의 Best 9 채권 ETF (6) | 2025.03.05 |

|---|---|

| [투자 - 주식정보] DOGE cut으로 인한 Winners and Losers 8개 주식 (3) | 2025.03.05 |

| [투자-주식 정보] 2024년 최고 수익률을 낸 미국 ETF (2) | 2025.02.15 |

| [투자-주식 정보] Bio 관련 종목 & AI 관련 Bio 종목 (1) | 2025.02.15 |

| [투자-주식 정보] 팔란티어 비중 높은 ETF 찾기 (4) | 2025.02.06 |